Transport de fonds : un marché structurellement en baisse

L’inexorable montée en puissance du paiement électronique, qui s’est même accélérée depuis la crise sanitaire, se fait au détriment de la circulation d’argent liquide et donc du transport de fonds. Cette profession explore de nouvelles pistes.

Le transport de fonds, une activité en perte de vitesse

Conséquence de la désaffection des particuliers pour l’argent liquide, le transport de fonds est en perte de vitesse depuis une dizaine d’années.

Les nouvelles technologies lui portent en effet préjudice : le développement exponentiel des ventes en ligne et l’accélération des paiements par cartes bancaires – avec ou sans contact – ont profondément modifié les habitudes de consommation du grand public.

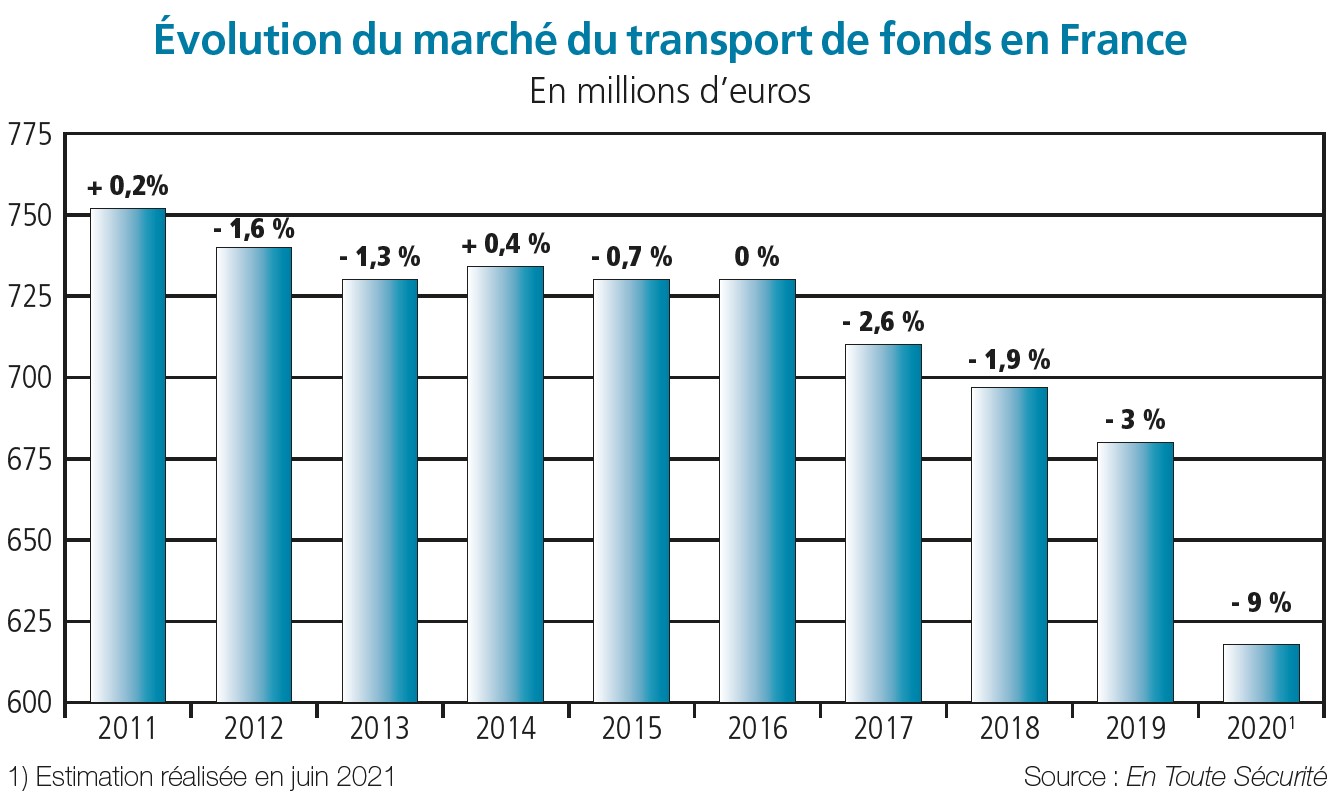

Depuis une décennie, la profession a ainsi enregistré un recul de plus de 1 % par an en valeur et le phénomène s’est même accentué sur la période 2017-2019 : -2,5 % en moyenne, selon les statistiques publiées dans l’Atlas d’En Toute Sécurité.

Un effet accélérateur à cause du Covid

La crise sanitaire a encore amplifié la tendance : le marché a été en baisse de 9 % en 2020 pour revenir à 618 M€. Néanmoins cette chute n’est pas le plus mauvais score de l’histoire du transport de fonds d’après-guerre. Le pire s’était logiquement produit en 2003 (-11,6 %), après le boom provoqué par le passage à l’euro les deux années précédentes (+23,7 % en 2001 et +22,4 % en 2002), selon En Toute Sécurité.

En 2019, environ 65 % du nombre de transactions s’effectuaient encore en espèces à l’échelle européenne, avec des pourcentages assez différents selon les pays : 75 % en Allemagne et en Europe du Sud et 15 % en Europe du Nord. En Suède, par exemple, la part du cash est tombée à 9 % et les magasins ne sont officiellement plus tenus de l’accepter. On n’en est pas encore à ce stade en France, mais la décrue est inéluctable.

« À clientèle constante, le volume de cash collecté et traité a baissé de 5 % en 2019, notamment en raison du mouvement des Gilets jaunes et des grèves contre la réforme des retraites, mais aussi à cause d’une tendance générale à moins utiliser le cash. Cette baisse est supérieure à nos prévisions », souligne Patrick Lagarde, PDG de Brink’s France, filiale du n° 1 mondial du transport de fonds.

L’année suivante n’a fait qu’accentuer le phénomène : la pandémie a en effet eu des conséquences très tangibles. Une partie de la population a marqué une certaine défiance vis-à-vis des billets de banque, soupçonnés de transmettre le virus. Par ailleurs, les pouvoirs publics ont décidé de hausser le plafond du paiement sans contact de 30 € à 50 €, tandis que les commerçants se sont massivement équipés en matériel adapté à cette technologie, ce qui a fait bondir le nombre de transactions de ce type.

Le sans contact a représenté 47 % des transactions par cartes en 2020 contre près de 35 % l’année précédente, selon le réseau Carte Bancaire. Le basculement est spectaculaire et la tendance est restée identique durant le premier trimestre 2021. Le phénomène est donc vraiment pérenne.

« La pandémie va accélérer la disparition du cash en Europe. »

En outre, l’arrêt de l’activité économique durant le premier confinement a provoqué un effondrement de l’utilisation de l’argent liquide : les retraits dans les distributeurs automatiques de billets (DAB) ont parfois chuté de 80 % durant cette période. Dans une moindre mesure, le climat morose des affaires les mois suivants a également été un facteur négatif pour la circulation des espèces.

Autre élément pénalisant, le nombre de DAB est en régression constante : 3 000 ont été supprimés entre 2015 et 2018 et 2 100 sur la seule année 2019, selon un rapport de la Banque de France, ramenant le parc total à 50 000 machines.

« La pandémie va accélérer la disparition du cash en Europe », va même jusqu’à prédire Gilles Grapinet, PDG de Worldline, un leader des solutions de paiement numérique. L’épidémie de Covid a aussi accéléré le recours au e-commerce, alors que les regards se tournent déjà vers les crypto-monnaies, comme le Bitcoin, l’Ethereum ou le Tether, probablement appelées à un développement rapide.

Les premières estimations pour 2021 font état de tendances similaires, si bien que la profession devrait encore voir ses activités s’effriter.

Une mutation de la profession

Une telle conjonction d’événements ne favorise évidemment pas le transport de fonds classique, que ce soit par des fourgons blindés ou des voitures banalisées pour le transport de sommes moins importantes.

Ce métier est extrêmement consommateur de capitaux, avec des investissements lourds en centres forts, en véhicules, en formation des convoyeurs, en mesures de sécurité renforcées, en adaptation à une réglementation évolutive, etc. Même si le nombre d’acteurs est très réduit, la concurrence est vive (moins d’une centaine d’euros par desserte) et les marges des opérateurs sont faibles.

Dans un premier temps, au cours des années 1980, les transporteurs de fonds ont diversifié leurs prestations dans le comptage de pièces et billets, le post-marquage, le roulotage des pièces, mais cela n’a pas suffi pour améliorer la rentabilité des entreprises.

Ils ont donc été obligés d’accélérer leur mutation en se tournant vers d’autres activités connexes, profitant du mouvement d’externalisation engagé par les banques qui se sont recentrées sur leur coeur de métier et ont délaissé divers services comme la gestion des DAB.

« Un changement de modèle » selon la Brink’s.

Patrick Lagarde, de Brink’s, évoque même « un changement de modèle » pour les transporteurs de fonds, grâce à l’émergence de prestations à valeur ajoutée comme l’infogérance ou l’intégration de systèmes.

Et de citer le contrat emblématique remporté en 2019 auprès de BPCE (Banque Populaire Caisse d’Epargne) pour l’exploitation globale et la gestion dynamique de ses 11 600 DAB.

« Cette référence nous positionne comme intégrateur de services dans l’écosystème du cash. Il nous donne le pilotage du projet, comprenant des prestations d’infogérance, de développement de logiciels, de maintenance et d’approvisionnement des automates, tout en assurant la gestion des divers prestataires concernés de BPCE », explique le PDG de Brink’s France.

Il souligne d’ailleurs qu’aucune autre banque en France n’a encore franchi une telle étape sur ce sujet.

Ce projet, qui a nécessité un investissement inférieur à 5 M€, a impliqué une transformation de l’outil informatique et du plateau technique de Brink’s, de même que des recrutements d’ingénieurs. Bref, une transformation majeure de l’offre.

Résultat : l’intégration de services et l’infogérance représentaient 30 % de l’activité totale de l’entreprise en 2019 et dépasseront 50 % en 2022.

L’exemple Loomis

Loomis, l’autre major de la profession, n’est pas en reste avec des offres qui sortent aussi des métiers traditionnels du transport de fonds. La filiale française du groupe suédois a choisi d’élargir ses prestations par des partenariats ou des acquisitions.

En 2018, elle a ainsi racheté CPoR Devises, un établissement de crédit qui assure la liquidité des marchés des devises et de l’or physique d’investissement. À ce titre, elle récupère ces valeurs auprès de l’ensemble du réseau bancaire et des bureaux de change, tant en France qu’à l’international.

L’objectif de cette opération consiste à faire jouer les synergies entre des services assez proches.

Début 2020, le groupe s’est associé avec Sonect, une start-up suisse qui conçoit des logiciels pour le secteur bancaire. Elle a développé une application mobile permettant de retirer de l’argent liquide chez les commerçants.

La stratégie d’élargissement de l’offre engagée par Brink’s et Loomis est d’autant plus nécessaire que la baisse accélérée du marché en raison de la crise sanitaire a pesé sur les marges. Des mesures d’économies sont devenues indispensables pour réduire les coûts.

Les grandes manœuvres

Toujours est-il que les deux leaders se partagent une part croissante du marché. En effet, ils rachètent les autres opérateurs afin de réaliser des économies d’échelle.

Brink’s s’est par exemple emparé de Garance, filiale du télésurveilleur Sotel fin 2019. Outre CPoR Devises, Loomis a de son côté mis la main en 2019 sur la filiale française de transport de fonds de l’espagnol Prosegur. Celle-ci se positionnait comme n° 3 de la profession.

Ces acquisitions ont encore réduit le nombre d’intervenants. Aujourd’hui, il reste moins de dix entreprises sur ce créneau, alors qu’il en existait une cinquantaine dans les années 1980. Durant ces quarante ans, ce sont essentiellement des sociétés régionales qui ont été absorbées, incapables de mobiliser assez d’investissement pour être compétitives.

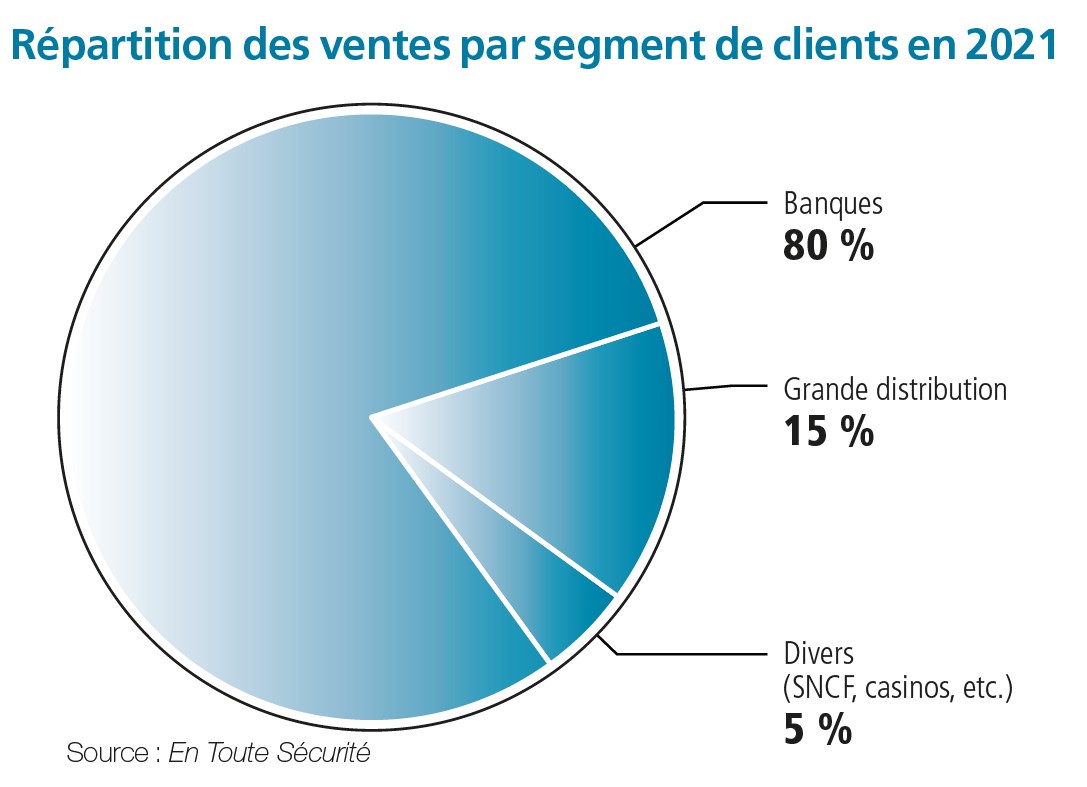

Conséquence spectaculaire : les deux groupes se partagent plus de 90 % du marché, ce qui fait du transport de fonds la profession la plus concentrée – et de loin – de toute la sécurité privée.

Deux géants mondiaux et quelques acteurs nationaux

Cette tendance au regroupement se retrouve également à l’échelle internationale. L’opération la plus importante de ces dernières années a été le rachat du transport de fonds de G4S dans 17 pays par Brink’s, soit un chiffre d’affaires de 800 M$. Le géant américain pèse désormais 3,7 Mds $ face à un Loomis dont le chiffre d’affaires est de 1,8 Mrd €.

Ce dernier complète sa couverture géographique en rachetant régulièrement des sociétés locales dans divers pays, notamment l’Allemand Ziemann début 2019.

Le canadien GardaWorld est également un acteur de poids dans son pays et aux États-Unis, mais pas au-delà. Outre G4S qui a conservé son transport de fonds dans quelques pays, il reste quelques acteurs nationaux à travers le monde.

La mondialisation s’effectue à marche forcée.

Article extrait du n° 574 de Face au Risque : « L’hydrogène en lumière » (juillet-août 2021).

Les plus lus…

Les nouvelles obligations introduites par un décret et un arrêté du 27 mai 2025 pour protéger les travailleurs contre…

Le lundi 23 juin, les 27 États membres du Conseil de l’Union Européenne ont trouvé un accord pour simplifier…

Un arrêté du 24 juin 2025, publié au Journal officiel du 26 juin, porte approbation des règles de sécurité…

Un arrêté du 12 juin 2025, publié au Journal officiel le 26 juin, modifie les prescriptions applicables aux stockages…

Le salon APS se tiendra du mardi 7 au jeudi 9 octobre 2025 au Parc des expositions, situé à…

C’est parti ! Vous pouvez dès maintenant demander votre badge pour le Salon APS 2025, le rendez-vous expert de la…